Высокий уровень немецких зарплат привлекает ежегодно тысячи мигрантов. Вместе с тем в ФРГ действует весьма непростая налоговая система. Местные жители, а также проживающие на территории этого государства люди, пока еще не имеющие статус резидента, регулярно получают по почте уведомления от властей о том, какие налоги в Германии им предстоит в ближайшее время выплатить. Налогоплательщики этой страны несут довольно значительное фискальное бремя. И, несмотря на участившиеся разговоры о его снижении, ожидать этого в ближайшие годы вряд ли стоит.

Особенности налоговой системы в Германии

Действующая в ФРГ налоговая система позволяет правительству обеспечивать рост экономики страны и финансировать множество программ социальной направленности.

Одной из особенностей немецкого фискального законодательства является то, что оно предусматривает формирование трехуровневой структуры поступлений в госбюджет: уровень коммун, земельный и далее федеральный уровень.

Налоговая система Германии является прогрессивной.

Размер отчислений –величина, производная не только от объема доходов, но и от уровня благосостояния отдельно взятого региона. За счет более высоких налогов в развитых землях, например Баварии, правительство дотирует экономику менее успешных членов федерации, в частности, Саксонию.

Такой подход позволяет государству воплотить в жизнь высокие социальные стандарты. А еще благодаря тому, что система налогообложения в Германии включает свыше 40 видов различных налогов, власти имеют возможность оперативно реализовывать оздоровительные мероприятия в экономической сфере.

Налоговые классы в ФРГ

Налоговый класс, присвоенный плательщику, определяет сумму денежных средств, которую ему придется перечислить в госбюджет в виде налогов. Эта характеристика также влияет на размер многих социальных выплат, в том числе и пособия по безработице.

Налоговые классы в Германии бывают шести видов. Информация о них представлена в следующей таблице:

| Класс | Кому присваивается |

|---|---|

| Lohnsteuerklasse I | •Холостым мужчинам и незамужним женщинам; •Людям, заключившим брак, но длительный срок проживающим раздельно или если один из супругов на территории ФРГ не проживает; •Вдовцам/вдовам; •Людям, расторгнувшим брачный союз. |

| Lohnsteuerklasse II | Резидентам Германии тех же категорий, как и в Lohnsteuerklasse I, но имеющим статус родителей-одиночек. |

| Lohnsteuerklasse III | Людям, пребывающим в официальном/гражданском браке или зарегистрировавшим партнерские отношения, и имеющим значительную разницу в доходах. Применяться этот класс может также, если один из супругов ведет трудовую деятельность, а второй не работает. |

| Lohnsteuerklasse IV | Лицам, находящимся в тех же семейных отношениях, что и в Lohnsteuerklasse III, но доход которых примерно одинаков. |

| Lohnsteuerklasse V | Людям, заключившим официальный/гражданский брак. К этой группе относится гражданин, супруга/супруг которого обладает двойной налогооблагаемой базой, если этому лицу присвоен III класс. |

| Lohnsteuerklasse VI | Лицам, ведущим трудовую деятельность на нескольких предприятиях. |

Какие налоги платят в Германии физические лица

Ответ на вопрос, сколько в Германии платят налогов физические и юридические лица, звучит так: более 40. Главным из них является подоходный налог – за наполнение бюджета государства отвечает именно он.

Но фискальные органы принимают во внимание также другие доходы граждан: деньги, полученные в результате сделок купли-продажи и по договорам ренты, выигрыши в лотерею, дивиденды с акций и т. д.

Основными считаются такие налоги в Германии для физических лиц:

| Наименование | Ставка, % | Примечание |

|---|---|---|

| НДС (umsatzsteuer) | 7 или 19 | Величина налога зависит от вида товара или типа услуг. |

| Земельный | Плавающая | Рассчитывается на основании установленной условной ценности земли. В среднем земельный налог за 3-комнатную квартиру составляет 100-200 евро/год, за частный дом – 1 500 евро/год. |

| Промысловый | от 14 до 17 | Платят физлица, занимающиеся торговой или коммерческой деятельностью. Не облагается доход размером до 24 500 евро/год. |

| На недвижимость | от 3,5 до 6,5 | Покупатель жилья проводит единоразовый платеж, размер которого зависит от региона расположения объекта недвижимости. Максимальная ставка 6,5 % действует в земле Северный Рейн-Вестфалия. |

Инвестиционный заработок и прирост капитала для физлиц облагаются налогом по ставке 25 %.

Налоги и социальные вычеты с зарплаты физического лица

В трудовом договоре, заключенном между физическим лицом и фирмой, указывается брутто-зарплата. В эту сумму входят подлежащие удержанию в будущем налоги и социальные взносы.

Выше было сказано. что подоходный налог в Германии входит в группу основных. С 2022 года законодательством страны был установлен необлагаемый налогом доход в размере 9 168 евро/год.

Если резидент получает в год больше, он платит НДФЛ по следующим ставкам:

- 14 % – при размере зарплаты в диапазоне 9 169–13 966 евро;

- 24 % – при доходе 13967–54 949 евро;

- 42 % – когда доход от 54 950 до 260 532 евро;

- 45% – при зарплате свыше 260 532 евро.

Физические лица уплачивают в Германии и другие важные налоги. Речь идет прежде всего о:

- Церковном налоге. Его величина в разных землях отличается. Но в любом случае расчет ведется на основе подоходного налога. Минимальные 8 % от значения этого параметра начисляются в Баден–Вюртемберге и в Баварии, а в остальных землях – 9 %.

- Налоге солидарности – ставка 5,5 %.

Информация о социальных сборах в ФРГ на различные виды страхования представлена в таблице:

Налогообложение юридических лиц

Налоги в Германии для юридических лиц включают две базовые категории:

- Налог с оборота или НДС. Стандартная ставка – 19 % от цены проданного товара. В отношении социально-значимых материальных ценностей, например продуктов питания, действует пониженная ставка размером 7 %. К этой теме мы еще вернемся.

- Налоги на прибыль. Бывают местного и федерального уровней. Цель разделения на данные виды – стимулирование развития регионов. Местный налог на прибыль в Германии взимается по ставке 15,825 %, а федеральный – от 15 до 20 %, в зависимости от административно-территориальной единицы

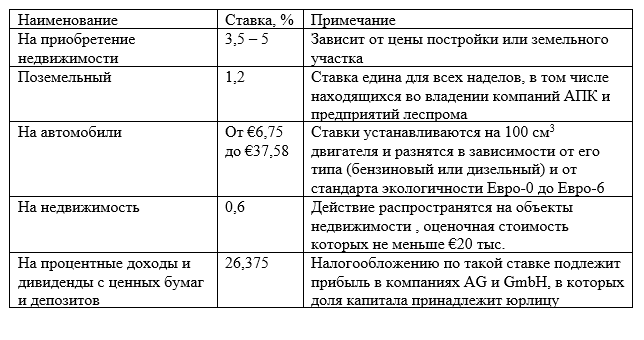

Платят юридические лица и другие налоги. Информация о них представлена в таблице.

И несколько слов об акцизах или налогах на потребление. Устанавливаются они на:

- Продукты наслаждения. Самый большой вклад в общий объем налоговых поступлений от товаров данной группы вносят акцизы на:

- табачные изделия (0,093 евро на 1 сигарету) – до 3 %;

- кофе (3,1 евро/кг) – порядка 0,3 %;

- пиво (0,787 евро/гектолитр) – около 0,2 %.

- Некоторые другие товары. Наиболее заметны поступления в бюджет от акцизов на нефтепродукты – до 7,6 %. В частности, в стоимость 1 литра бензина входит до 0,7 евро этого налога.

Кроме того, предполагается введение акцизов на соль и сахар. Но если это и произойдет, то, скорее всего, не раньше 2022 года.

Налоги других видов и их особенности

Выше была отмечена сложность немецкой фискальной системы. Рассмотрим некоторые из других сборов и поговорим об особенностях уже упомянутых.

- Налоги на имущество и переход права собственности. Владение имуществом в Германии предусматривает взносы:

- за владение землей;

- на имущество, доставшееся в наследство или подаренное.

Ставка составляет от 3,5 до 6,5 % (см. выше).

Налог на объемы потребления, а также на суммы сделок. Поступления от сделок наполняют почти четверть бюджета. Дело в том, что данный вид налога применяется ко всем операциям. Средства, полученные от налога на объемы потребления, направляются преимущественно в федеральный бюджет. В бюджет муниципалитета идет акциз на пиво.

Налог на объемы потребления, а также на суммы сделок. Поступления от сделок наполняют почти четверть бюджета. Дело в том, что данный вид налога применяется ко всем операциям. Средства, полученные от налога на объемы потребления, направляются преимущественно в федеральный бюджет. В бюджет муниципалитета идет акциз на пиво.- НДС. Тот факт, что НДС в Германии начисляется по двум ставкам – стандартной (19 %) и льготной (7 %) – вызывает в последнее время жаркие дискуссии. Их причина – нелогичность применения взимаемых процентов к некоторым разновидностям товаров. Например, кошачий корм облагается по ставке 7 %, а за подгузники приходится платить полные 19 %, хотя для стимулирования рождаемости все должно быть наоборот.

- Сбор за владение автотранспортом. Разрешено не платить этот налог только за машину, владелец которой въехал из-за рубежа с целью туризма. Людям, приехавшим в Германию на ПМЖ, необходимо как можно быстрее поставить автомобиль на учет и уплатить налог, иначе может быть наложен штраф размером 70 евро.

В ФРГ действуют и необычные налоги:

- Налог на дождь. Квитанции на его оплату приходят владельцам домов индивидуальной застройки. Объясняют власти необходимость такого сбора попаданием воды с частных территорий в общественную канализацию. В год может быть начислено более 100 евро.

- Налог на Google. В 2013 году парламент ФРГ принял закон, обязывающий новостные агрегаторы и поисковые системы, которые перепечатывают новости, выплачивать авторам первоисточников компенсацию. Поводом для такого названия стало то, что корпорация Google категорически выступила против данного законопроекта еще на этапе его обсуждения.

- Налог на радио. Каждому домохозяйству вменено в обязанность платить его в размере 17,50 евро/мес. Причем роли не играет фактическое наличие радио или телевизора. Собранные средства направляются на финансирование бесплатных немецких теле- и радиовещательных каналов.

- Налог на домашних животных. Его размер колеблется в широком диапазоне от 30 до 700 евро. Деньги идут на обустройство инфраструктуры, обеспечивающей нормальную жизнь домашних питомцев, начиная от введения в эксплуатацию муниципальных ветеринарных клиник и заканчивая созданием площадок для выгула/обучения.

- Церковный налог. В качестве базы для его расчета используется подоходный налог члена одной из религиозных общин. В Баден-Вюртемберге и Баварии налог равен 8 %, а во всех других немецких землях – 9 %.

- Налог солидарности. Этот сбор составляет 5,5 % от величины подоходного налога работающего немца. Введен он был в 1991 с целью инвестирования в экономическое развитие бывшей ГДР. В ближайшие годы этот налог будет отменен.

Льготы по оплате налогов в Германии

Введенные в 2022 году льготы по налогообложению призваны стимулировать реализацию экологических инициатив и снизить финансовую нагрузку на плательщиков с небольшим доходом или имеющих детей.

Введенные в 2022 году льготы по налогообложению призваны стимулировать реализацию экологических инициатив и снизить финансовую нагрузку на плательщиков с небольшим доходом или имеющих детей.

Кратко перечислим основные преференции:

- Льготное налогообложение в Германии компаний, выпускающих электромобили. В 2022 году в их число входят Porsche, Mercedes и Audi.

- Освобождаются от налогообложения средства, направленные фирмой на приобретение для ее работников билетов на общественный транспорт.

- В 2 раза снижаются налоги на находящийся на балансе компании служебный транспорт, оборудованный электрическим или гибридным силовым агрегатом.

- Льготы на подоходный налог предоставляются одиноким и многодетным родителям, престарелым гражданам, инвалидам и несовершеннолетним.

Заключение

В Германии действует многообразная и разветвленная система налогов. Она охватывает все сферы жизнедеятельности общества. Порядка 80 % государственного бюджета обеспечивают именно налоги. Взамен государство предоставляет налогоплательщикам надежные социальные гарантии.

Помогла ли вам статья?

В 2022 году налоги в Германии оставались на высоком уровне, особенно для средних и высоких доходов. Важно учитывать прогрессивную шкалу налогообложения и дополнительные взносы, такие как солидарный налог и церковный налог. Рекомендую внимательно планировать бюджет и консультироваться с налоговым специалистом.

Немогу поверить, какие там высокие налоги в Германии в 2022! Но зато услуги и инфраструктура на высшем уровне, так что, наверное, это того стоит!